今回は、ちくわがセミリタイアを実現するまでの運用方針をまとめてみました。

セミリタイア迄の運用方針

資産運用の目的

ちくわの資産運用の目的は、セミリタイアです。

定年退職後の年金の足しにしたいとか、

仕事は続けるけど毎月数万円の小遣いが手に入ればいいとか、

ではありません。

セミリタイアしたいのです。

(大事なことなので2回言いました)

セミリタイアの定義も色々あるかもしれませんが、私が言うセミリタイアとは

生活費 < 不労所得 + フルタイムではない労働所得

という状態になり、フルタイム労働をしなくても生活ができ、フルタイム労働を辞めた状態と定義しています。

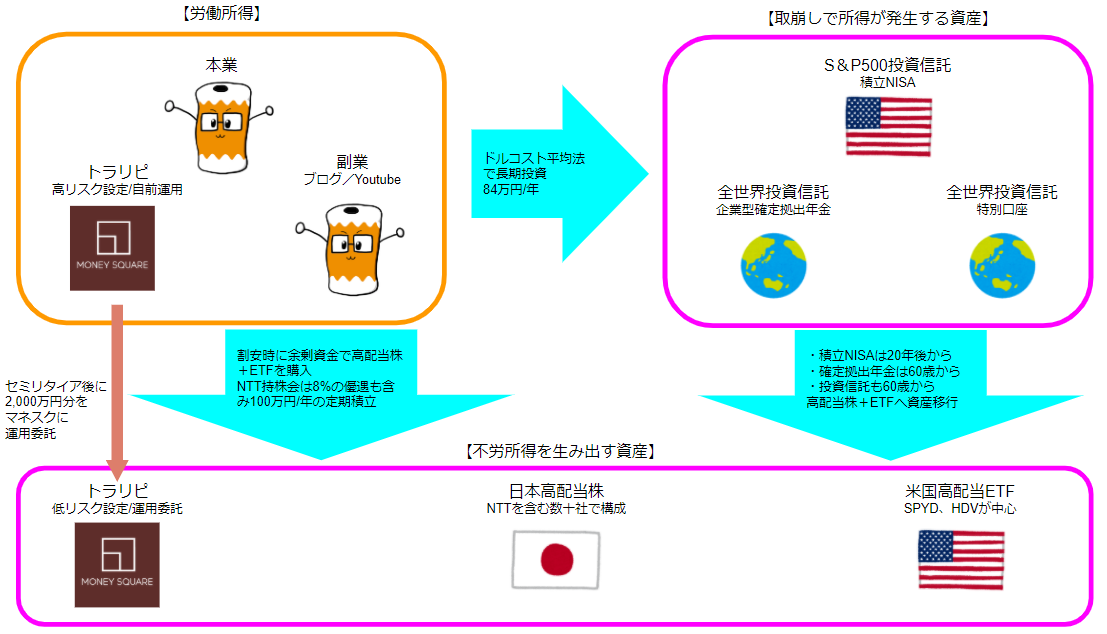

それを実現する為に、現在考えている資産運用方針を一枚の絵にまとめてみましたので以下で説明します。

全体方針

方針としては

労働所得で種銭を稼ぎ、それを不労所得を生み出す資産に投資していく

をメインに考えます。

よく投資家界隈では、

インデックス投資 VS 高配当株投資!!

が議論されており、ちくわはどちらの投資方法も再現性があり優れていると考えます。

日経平均やナスダック、S&P500などの株価指数に連動した投資商品を購入する投資手法。短期的には株価の上下を予想する事は難しいが長期的には株価市場は成長していくだろうと考え、定期的に決めた投資商品を買い、最終的に売却しその差額を得る(キャピタルゲイン)を目的としている。一度購入する商品と金額を決めてしまえば、そのルールに則って購入するだけで資産が増える手軽さがある一方、暴落時にも冷静にルールを守って投資し続けたり、出口戦略で資産を削って売却する時も気にならない等の精神的なリスク耐性が求められる。

購入した株からの配当金(インカムゲイン)を目的とした投資手法。一般的に3~5%の投資利回りが期待できる。購入した時点から配当金を得られる為、投資結果が生活に直結してその効果を実感しやすいメリットがある反面、長期での資産拡大の目的では配当金再投資の税金分効率が悪いデメリットもある。最近は米国ETF(SPYD,HDV,VYMなど)が人気。

ただ、出口戦略でインデックス投資は資産を売却していく事が必要なり、果たして人生の後半戦においてその資産売却のストレスを冷静に受け止めることは可能なのか?

と危惧しています🙄

ただ、不労所得を生み出す資産への投資はどうしてもアクティブ運用として、自分で時期や投資先を判断する必要があり、投資歴半年のちくわはまだそこまでの自信がありません。。。

その為、リスクヘッジとして再現性が高いインデックス投資も採用し、仮に不労所得を生み出す資産への投資が大ゴケしても路頭に迷わない様にしたいと思います😅

労働所得

まずは兎にも角にも働いて稼いで、種銭を確保しなければ話になりませんね。

私が現状、想定している所得は以下の3つです。

本業

普通のサラリーマンとして働いてます。当たり前ですが、フルタイムです😂

昨年は850万円の年収だったのですが、今年はコロナの影響で残業も少なくなりもっと下がることでしょう。

セミリタイアまではこの給与所得がメインになるので、できるだけ稼いでおきたいところですね。

副業(ブログ、Youtube)

セミリタイア後には世界一周をしたいと考えているので、世界中どこにいても働ける労働収入が必要であり、そこでブログとYoutubeをセミリタイア後の労働収入のメインにしたいと考えています。

ブログは先月始めたばかりで勿論収益は0円で、Youtubeに至ってはまだ1個も投稿していません💦

セミリタイア時期として目標としている2023/1までに収益化を目指します。

トラリピ(高リスク設定/自前運用)

FXの自動売買ツールトラリピで資産運用をしているのですが、毎週末に設定を調整してるので労働所得の位置づけにしています。デイトレードならぬウィークリートレードくらいの感覚です。

一応、リーマンショックやコロナショック級の為替変動が起きてもロスカットしないくらいの設定で月50万円ほどの利益を出しています。

セミリタイア実現まではこのまま運用して資産の最大化を図ります。

取崩しで所得が発生する資産

メインの資産運用が失敗した際のリスクヘッジとして、インデックス投資で現金以外の資産も確保しておこうと思います。

S&P500連動インデックス(積立NISA)

積立NISAでアメリカの株価指数S&P500連動インデックスに定期買付を行っております。

積立NISA×S&P500×楽天証券は王道中の王道の投資手法なので、まあ資産運用とりあえずやってみたいという人はこれをしておけば間違いないでしょう。

ちくわも今は、SBI証券のSBIバンガードS&P500に積立NISAを行っていますが、来年からは楽天証券のeMAXIS Slim 米国株式(S&P500)に変更しようと思います。

理由としては楽天証券はクレジットカード積立が可能で、毎月5万円までは楽天ポイントが1%付与されるので、その恩恵を預かるためにSBI証券→楽天証券に変更します。

全世界株式投資信託(企業型確定拠出年金)

ちくわが務めている会社には企業型確定拠出年金があり、その中で外国株式に投資信託できるのが一つだけしかなかったので、それにマッチング拠出も最大にして毎月積み立てています。

できれば、S&P500連動インデックスが良かったけどなー😅

全世界株式投資信託(投資信託)

こちらは楽天証券のeMAXIS Slim 全世界株式(オール・カントリー)に積立投資しています。

楽天証券のクレカ払いのポイント上限の5万円/月-積立NISA33,333円/月の残り、16,666円/月を全世界株式に投資しています。

上記いずれもインデックス投資は20年は定期買付を続けて、20年後にアクティブ投資が成功していればアクティブ投資の高配当株に資産移行し、アクティブ投資が失敗していればインデックス投資で積み上げた資産を4%ルールで切り崩して生活費充てようと考えています。

不労所得を生み出す資産

不労所得を生み出す資産として以下の3つをちくわは採用したいと考えています。

トラリピ(低リスク設定/運用委託)

トラリピは預託証拠金が2,000万円を超えると、マネスクの方で運用を管理してくれVIP待遇をしてくれます。そこでは年利10%ほどを目指して運営しており、現在の自分の運用よりリターンは低いですが、安定的な資産運用になる安心感とセミリタイア後にはお金よりも自由な時間を優先したいので、委託して管理を離れようかと思います。

日本高配当株

米国高配当ETFと合わせて半々の割合で、日本高配当株も購入していきたいです。インデックス投資と違って、購入時期と購入対象の見極めが大切なので、これは勉強しながら増やしていきます。

現状はおおよそ150万円ほどになります。

米国高配当ETF

SPYDとHDVを中心に米国高配当ETFもセミリタイア後の不労所得の一つとして形成していきます。

ドルベースになるので、日本円にすると為替の影響やダブル課税などの課題もありますが、セミリタイア後は世界一周旅行に行くつもりなので、ドルベースのまま利用できるかなと思っています。

また資産を円だけで持っているのもリスクになるので、貨幣の分散もかねてます。

まとめ

セミリタイアを目指すためには、不労所得を作ることが必要不可欠です。

ただ、一つの投資法に固執しすぎるのもリスクがあると感じるため、インデックス投資も並列で実施して人生のリスクヘッジを行いつつ、資産運用を実施してきたいと思います。

ちょっと人と違う考え方かもしれませんが、セミリタイアを目指す一つの考え方として参考にしてもらえればと思います。

よろしくお願いします。

コメント